Pedro Castro é consultor em estratégia comercial para a aviação, turismo e aeroportos. Após completar a sua licenciatura em Direito nas faculdades de Lisboa e de Estrasburgo, iniciou a sua carreira em 1999 no departamento de marketing da PGA-Portugália Airlines. Foi convidado para integrar os quadros da empresa de consultoria comercial do Grupo Swissair em Zurique em 2000. Prosseguiu a sua carreira no desenvolvimento de negócio aéreo do aeroporto de Basileia numa altura de crise para o aeroporto após ter perdido a sua companhia-base, a Crossair, e tendo como missão negociar novas bases da EasyJet e novas companhias para o aeroporto. Seguidamente, mudou de ramo e trabalhou 4 anos na banca privada em Zurique e, em 2011, coincidindo com a sua mudança para Israel, Pedro Castro regressou à indústria aérea através da empresa TAL Aviation que presta consultoria comercial e marketing a várias companhias aéreas, aeroportos, hotéis e regiões de turismo em todo o mundo. Antes de regressar a Portugal em 2015, Pedro Castro viveu igualmente no Uruguay. Pedro Castro é comentador nas televisões nacionais e colaborador do Diário dos Açores.

O que destaca dos resultados do Grupo SATA apresentados para 2023?

Existe um número que salta logo à vista: 2.4 (quase) milhões de passageiros. Nunca se transportaram tantos na história da Azores Airines e da SATA Air Açores.

Contudo, quando comparamos este número absoluto com o de 2022 ou o de 2019, temos de observar também qual era a frota do grupo nessa altura e qual a frota em 2023, porque isso determina a quantidade máxima de lugares que existia nesses diferentes anos.

Havendo um crescimento do número de aviões ou uma alteração de configuração dos mesmos para caberem mais lugares, é natural e desejável que o número de passageiros aumente.

Por outro lado, com uma política tarifária mais agressiva, isto é, praticando preços inferiores aos da concorrência – o que fica certamente mais fácil no caso de companhias que recebem ajudas públicas de milhões de euros– é possível obter uma taxa de ocupação mais elevada dos voos com o correspondente sacrifício da receita média.

Todas as companhias aéreas, de um modo geral, estão a privilegiar taxas de ocupação cada vez mais altas e, nesse aspeto, a Ryanair e a KLM são dois bons exemplos – com modelos de negócio diferentes – de verdadeiras “campeãs” em taxas de ocupação a rondar os 90%, cerca de 10 pontos percentuais acima da taxa de ocupação do Grupo SATA e, mais concretamente, 7 pontos percentuais acima do valor na Azores Airlines.

Para uma companhia aérea, a “magia” reside em transportar mais passageiros que paguem mais – seja em termos de tarifa aérea, seja em serviços adicionais, como aqueles que a Azores Airlines vende cada vez mais.

Assim sendo, apesar da comunicação corporativa ter sido escrita num tom muito positivo, só com uma avaliação mais profunda é que poderemos destacar e determinar se “a conta final” é, de facto, positiva. Espero que sim, claro!

No comunicado foi igualmente avançado o índice de cancelamento de voos, algo que tem sempre um grande impacto na vida dos passageiros: 4.5%. O que lhe parece?

Num dos mercados mais importantes para a Azores Airlines – o dos Estados Unidos – foram ultrapassados dois recordes em 2023: o ano com mais voos… e aquele em que houve menos cancelamentos, o que resultou no índice de cancelamento mais baixo de sempre: 1.2%.

Isto abrange todo o tipo de razões, inclusivamente os cancelamentos que se devem às várias intempéries: nevões, furacões, vagas de calor intenso ou incêndios florestais de dimensões gigantes.

Usando este termo comparativo, a taxa de cancelamento divulgada para o Grupo SATA parece-me demasiado elevada.

Seria importante perceber quantos destes cancelamentos deram origem a processos indemnizatórios no âmbito do regulamento europeu 261/2004 e quais as quantias envolvidas.

O cancelamento de um voo com origem ou destino num aeroporto europeu pode significar uma enorme despesa para qualquer companhia e já esteve na origem da falência de algumas delas.

O escrutínio e a litigância sobre as companhias que operam neste mercado é enorme.

Neste contexto, a AirHelp, a maior organização internacional de defesa dos direitos dos passageiros aéreos, apresentou, recentemente, os resultados do seu ranking AirHelp Score 2023 onde avalia a performance de várias companhias aéreas a nível mundial e, pela primeira vez, incluiu a Azores Airlines neste seu décimo relatório.

A companhia açoriana entrou directamente para a 76ª posição (em 83 companhias analisadas) com uma pontuação global de 5,71 em 10 (pontualidade: 6,90; qualidade do serviço: 7,70; e gestão de reclamações: 2,25).

Esta lista é liderada pela Qatar Airways (com uma pontuação global de 8,38) e os últimos lugares são ocupados pela British Airways(!) e Tunisair.

A TAP Air Portugal melhorou a sua posição passando de 33º em 2022 para 31º em 2023 com uma pontuação global de 7.16.

Em 2019, a TAP estava em 61º lugar o que se deveu sobretudo à classificação obtida na gestão de reclamações.

Este parece ser também o elemento que mais distancia a Azores Airlines das restantes companhias (a Qatar Airways recebeu um 8 em 10 nessa classificação e a TAP 7.8, por exemplo).

De facto, a gestão de reclamações é um departamento complicado – não dá lucro, só dá despesa e lida, sobretudo, com situações relacionadas com grandes atrasos ou cancelamentos de voos que as empresas não gostam de mencionar.

Voltamos à questão inicial: quanto maior é o índice de cancelamento, maior a pressão sobre este departamento e, pelos vistos, a forma de lidar com este problema precisa de ser melhorada na Azores Airlines cujo índice individual de cancelamento é de 2.7%.

Na SATA Air Açores este índice chegou aos 5.1% em 2023!

Mais uma vez, e em termos comparativos, o pior ano da última década nos Estados Unidos foi 2014, com 2.4%, menos de metade.

O Grupo SATA não facultou o valor deste índice com 2019, mas pelos dados que apurei através do “aglutinador” de dados da aviação, o Cirium Diio, o índice de cancelamento da Azores Airlines parece ter melhorado de 4.6% em 2019 para 2.7% em 2023.

Isto é francamente positivo.

Já no caso da SATA Air Açores, os dados indicam que terá piorado em mais de um ponto percentual neste espaço de tempo, apesar de terem aumentado a frota.

Será que parte destes atrasos se devem às infraestruturas e instrumentos dos aeródromos? Seria importante aprofundar.

Então quais são as suas conclusões estes dados divulgados pelo Grupo SATA?

Para começar, vou ignorar o facto de terem sido divulgados na 6ª feira anterior às eleições regionais e vou chamar a isso uma “coincidência”.

Passando à análise, o Grupo SATA revelou alguns dados interessantes e positivos da sua operação.

Para uma avaliação mais profunda e conclusiva, teremos de esperar pelo relatório de contas e ter acesso a outro tipo de dados mais contundentes.

Duas das métricas mais conhecidas e utilizadas pelos investidores e analistas para avaliar a eficiência operacional e a rentabilidade de uma companhia aérea são o RASK (Revenue per Available Seat Kilometer – a receita operacional dividida pelo total de assentos-quilómetro oferecidos) e o CASK (Cost per Available Seat Kilometer – a mesma métrica mas do lado dos custos operacionais; esta ponderação por quilómetro padroniza toda a operação de forma a podermos incluir, “no mesmo saco”, tanto o voo de 20 minutos para Santa Maria como o voo de 5 horas para Boston).

Tentando simplificar ao máximo a importância destas métricas: vamos imaginar que a Azores Airlines decide aumentar o número de lugares, o número de voos e de destinos para os EUA/Canadá e para a Europa Central, as suas rotas mais longas.

Em resultado desse aumento de capacidade, é normal que a companhia apresente um aumento do número de passageiros transportados, sobretudo nessas rotas.

Em princípio, isso é positivo porque significa que a companhia está à procura de gerar uma maior receita total e aproveitar melhor os seus ativos – os aviões.

De um ponto de vista do RASK, se a companhia não conseguir preencher esses novos lugares com uma receita média igual ou superior, o RASK da companhia corre o risco de diminuir, mesmo que a receita total da companhia aumente.

Geralmente, as companhias tipo “hub” vão subvencionar as tarifas baratas que oferecem noutros mercados através do aumento das tarifas no seu mercado natural.

Para exemplificar: para que alguém voe de Milão para Boston, via Ponta Delgada, por 300 euros, o passageiro que entra em Ponta Delgada vai passar a pagar 500 pelo mesmo voo – o passageiro local é “usado” para equilibrar as suas contas da companhia.

Perante estes preços inflacionados e graças à maior concorrência, esse passageiro “natural” do voo direto vai procurar alternativas noutras companhias mais baratas e acaba por voar via Lisboa ou via Madrid em vez de utilizar o voo directo da “sua” companhia.

Estes casos em que o aumento da capacidade não é acompanhado por um aumento proporcional da receita geram sempre grandes desequilíbrios financeiros e de mercado e isso nunca é positivo.

Até é possível que se transportem mais passageiros, mas a diluição da receita obtida em mais lugares disponíveis, pode fazer diminuir a rentabilidade por quilómetro disponível… e o passageiro local, o accionista ou o contribuinte é que acaba por financiar tudo isto.

No lado do CASK, convém observar se os custos operacionais associados ao aumento da capacidade (como seja o combustível, a manutenção, mas também a tripulação, voos mais longos e operados fora das bases, etc) são compensados pela receita adicional gerada pelos passageiros adicionais.

Se os custos fixos e variáveis aumentarem comparativamente mais do que receita gerada pelo aumento da capacidade, o CASK será mais alto e isso é sinal de uma redução da rentabilidade da empresa.

Concluindo com um fórmula matemática: “nem sempre mais dá mais”.

Traduzindo: nem sempre transportar mais passageiros devido ao aumento da capacidade ou a uma maior competitividade das tarifas significa ser rentável e dar lucro.

Por vezes, resulta exactamente no seu oposto.

Nesta matéria, a estratégia comercial escolhida pela Azores Airlines para 2024 preocupa-me muito.

Porque razão vê 2024 com tanta preocupação?

Existe, obviamente, toda a questão geo-política mundial que, já sabemos, poderá impactar a aviação de uma maneira ou de outra, mas isso vale mais ou menos para todas as companhias aéreas.

No caso específico da Azores Airlines a minha preocupação diz respeito a esta enorme aposta nos grandes eixos do Atlântico Norte (ligar Paris, Londres, Milão, Barcelona a N.Iorque, Boston e Toronto).

Só para termos um termo de comparação: entre o aeroporto de Londres Heathrow e Nova Iorque JFK (nem estou a incluir Gatwick ou Newark) existem 28 voos diretos por dia nas mais variadas companhias.

Boston, o outro destino da Azores Airlines, vai estar ligada à Europa com 45 voos diretos por dia este Verão.

É neste cenário altamente competitivo, composto de alianças e “joint ventures”, que entra a Azores Airlines.

Não é a diáspora, nem o turismo que está por detrás desta estratégia de ter 2 voos por dia para Boston, é algo que, de fora, eu não consigo explicar.

Parece-me algo totalmente evitável para uma companhia aérea regional pública, detida por um Estado miserável que mal consegue cuidar da justiça, da educação e da saúde dos seus cidadãos… quanto mais fazer este tipo de apostas de alto risco e sem retorno garantido.

Isto é como investir em mercados de alto risco. Se fosse o Richard Branson (dono da Virgin) a fazê-lo seria uma escolha sua, mas estamos a falar de capitais públicos e isso choca-me.

De um ponto de vista aeronáutico é preciso notar a evolução do ASM (o total de assentos disponível por milha voada – neste caso, é a mesma métrica mas sem nenhuma apreciação de receita, nem de custo) que a Cirium Diio indica nas suas estatísticas: de 1’515 mil milhões em 2019, a Azores Airlines passa para 2’680 mil milhões em 2024 (são as previsões perante aquilo que já se encontra em sistema).

A maior parte das companhias fala que 2024 será o ano em que a capacidade estará totalmente retomada por relação a 2019, o último ano pré-pandemia.

Pois bem, no caso da Azores Airlines o valor do ASM quase que duplicou neste período.

Ao fazer isso, a companhia potencializa a sua receita, amplia a base de clientes e fortalece a sua presença no mercado. Mas… e os riscos?

O risco de criar demasiada oferta que provoque queda das tarifas em plena época alta pode reduzir a rentabilidade de rotas que, sendo longas, têm também custos operacionais mais elevados, para além de provocar um aumento desnecessário e evitável das emissões de CO2 – no dia em que as companhias tiverem que ponderar verdadeiramente este factor, deixarão de entrar nestas “aventuras”.

Se for declarada uma “guerra tarifária” pelas outras companhias, a Azores Airlines, teoricamente, terá um fôlego menor e perderá muito mais.

Na verdade, perderemos todos por algo que não decidimos e é exactamente esse o problema.

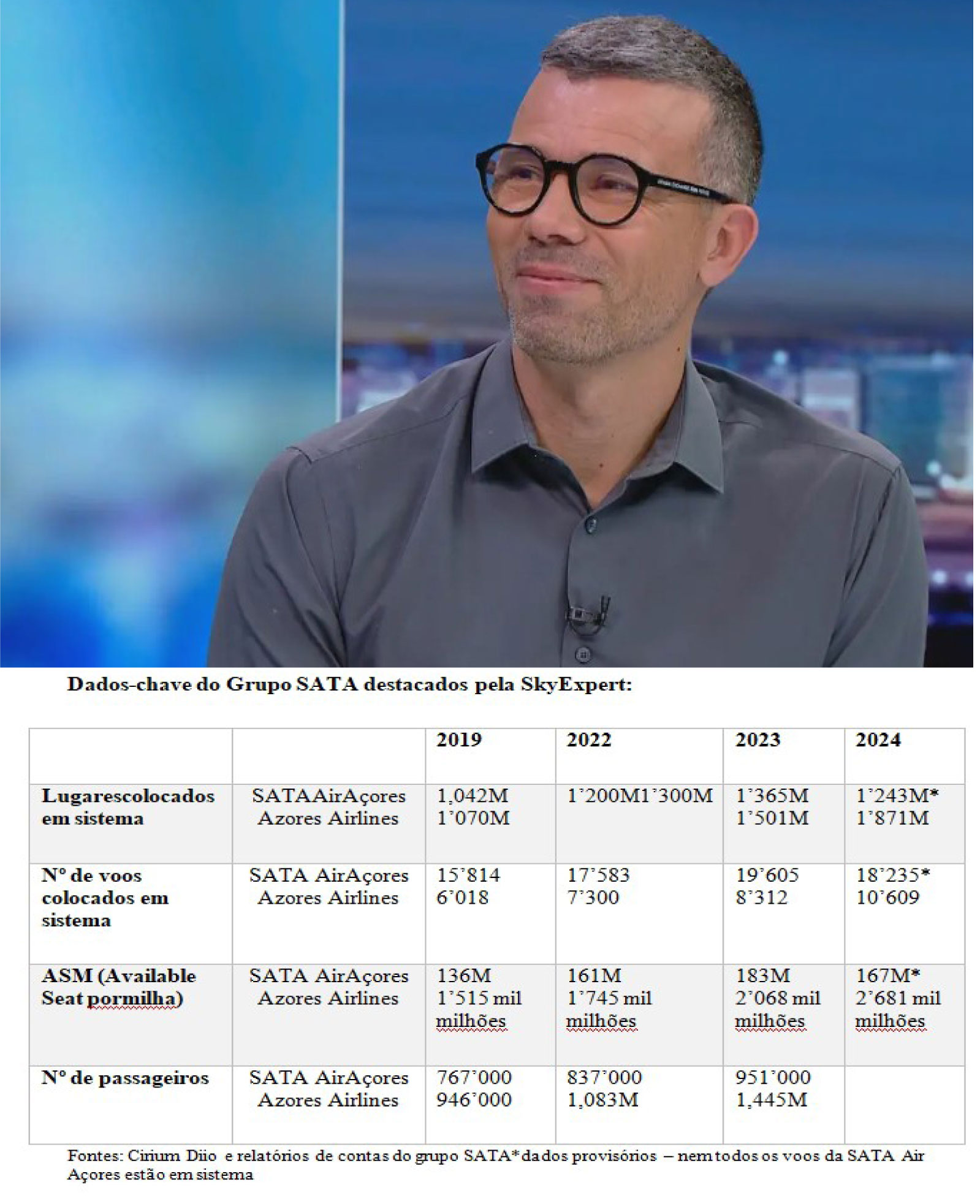

Dados-chave do Grupo SATA

destacados pela SkyExpert

Olhando para estes dados, e com base no aumento do ASM, entre 2019 e 2023, a SATA Air Açores deveria ter transportado cerca de 80 mil passageiros adicionais em 2023.

Já para 2024, o aumento indicado para os ASM da Azores Airlines necessita que a companhia transporte 1.7 milhões de passageiros, um objetivo que Pedro Castro diz ser possível.

Mas deixa o alerta: neste cálculo faltam as considerações do RASK e do CASK, vitais para a traçar um quadro geral fidedigno.